“市占率第一”?被问询后删除!北交所IPO

来源 | 梧桐树下V

作者 | 启明鑫

无锡阳光精机股份有限公司(阳光精机,873324)申报北交所IPO,公司是一家专业从事精密主轴、主辊、弧形导轨和精密轴承等机床功能部件及其零配件的研发设计、生产制造、销售以及维修改造服务的高新技术企业。

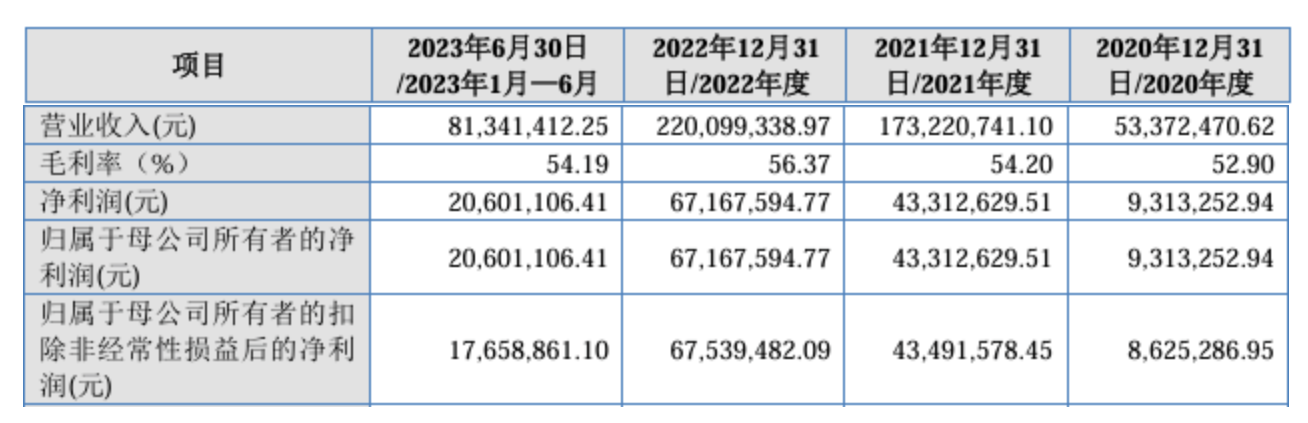

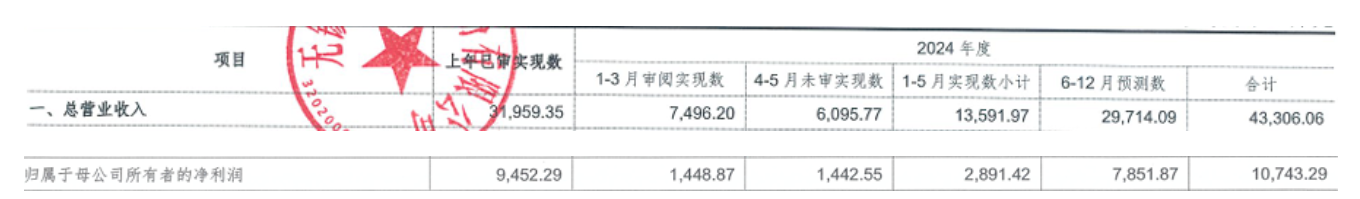

公司产品主要应用于光伏、蓝宝石、半导体等行业。报告期内,公司主要的财务数据如下:

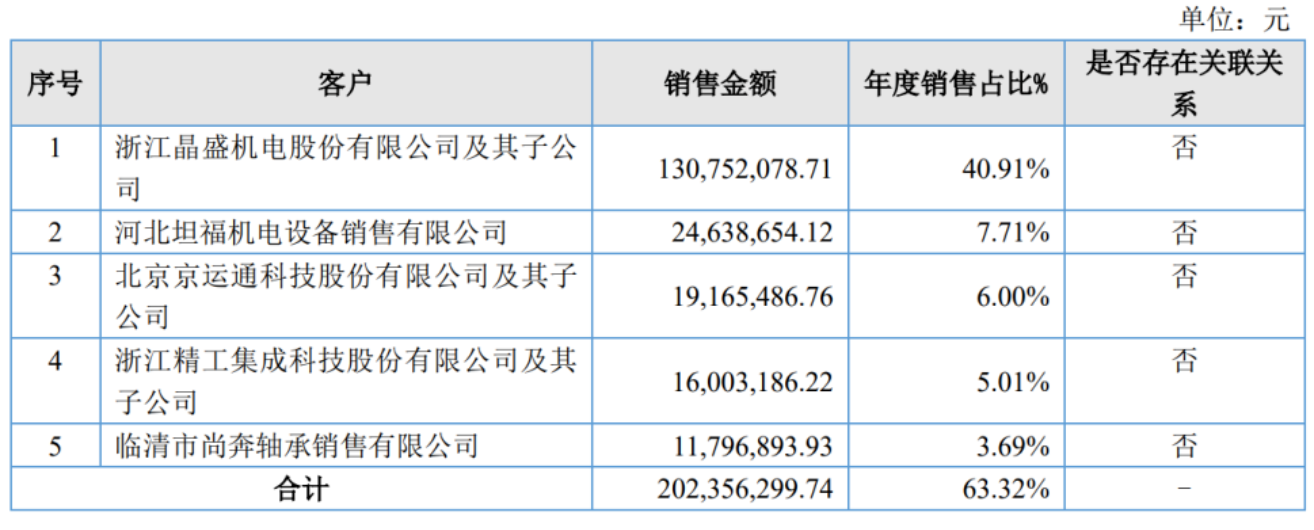

报告期各期,公司对前五大客户的销售金额占同期营业收入的比例分别为95.11%、94.82%、96.76%和65.41%,公司客户集中度较高。报告期各期,公司对晶盛机电及其子公司的销售收入占同期营业收入的比例分别为49.85%、60.96%、79.30%和38.90%,晶盛机电系创业板上市公司,主营业务产品为应用于光伏和半导体集成电路产业上游晶体生长及加工设备。

根据2023年年度报告披露,公司主要客户情况如下:

一、应收账款大幅增长,经营活动现金流净额远低于净利润,且净额由正转负

根据招股书及2023年年度报告披露,2021-2023年,阳光精机营业收入分别为17,322.07万元、22,009.93万元、31,959.35万元;归母净利润分别为4,331.26万元、6,716.76万元、9,452.29万元;同期经营活动现金流量净额为1,232.24万元、2,063.74万元、-772.40万元。

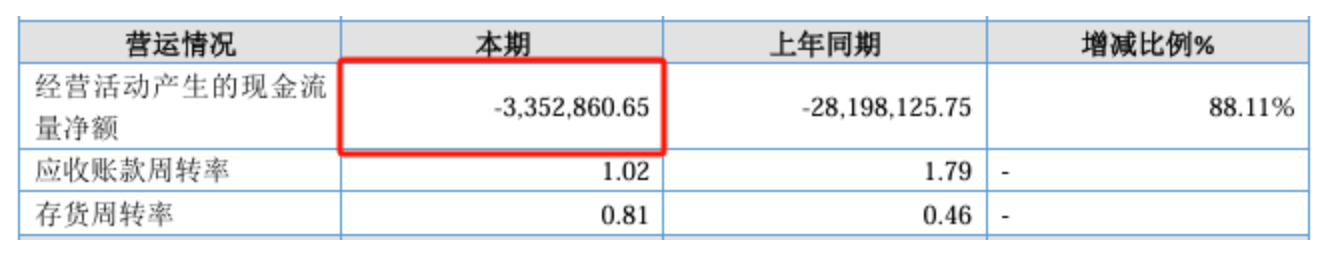

摘自阳光精机2023年年度报告

在2023年年度报告中,阳光精机就当期经营活动产生的现金流量净额为负作出解释:“经营活动产生的现金流量净额本期金额为-7,724,000.30元,比上年同期减少-28,361,444.09元,减少比例为137.43%,主要系公司经营活动现金流出增加所致。其中因员工人数上升支付给职工以及为职工支付的现金比上年同期增加;因支付前期税款增加支付的各项税费比上年同期增加;无锡二轴与轴承生产、研发相关的经营性资产购买存货支付的现金增加。”

根据2024年半年度报告披露,2024年1-6月,阳光精机的经营活动产生的现金流量净额为-3,352,860.65元,较上年同期增加24,845,265.10元,增加比例为88.11%,主要系公司(1)本期收到销售商品货款增加;(2)本期收到的企业所得税退税;(3)本期支付的票据保证金减少所致。

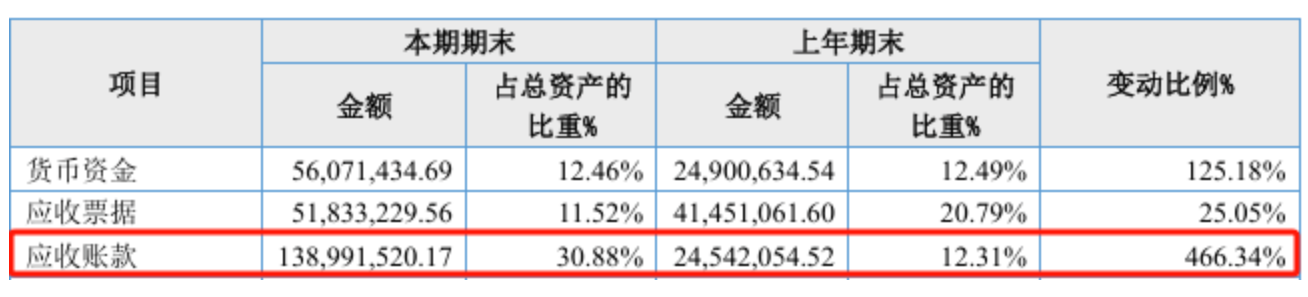

此外,随着2023年经营活动现金流量净额由正转负,发行人的应收账款也大幅增长。

2021-2023年,阳光精机各期末应收账款金额分别为689.69万元、2,454.21万元、13,899.15万元,占当期营业收入的比例分别为3.98%、11.15%和43.49%。2023年公司应收账款增长率为466.34%,占当期营收比为43%。

与此同时,公司信用期外应收账款也随之增长。据披露,2020-2023年,公司信用期外应收账款为525.41万元、1,249.41万元、8,291.80万元。

截至2024年5月末,2020-2023年各期末公司应收账款逾期客户期后回款比例分别为100.00%、99.27%、62.37%和71.94%。

根据2024年度盈利预测审核报告,阳光精机本年度预测营业收入为43,306.06万元、归母净利润为10,743.29万元。

二、招股书删除“市占率第一”的描述,一名核心技术人员已年过八旬

根据招股书披露,2021-2023年,公司销售的高线速精密多线切片机用高精高速主轴金额分别为13,338.70万元、13,393.04万元及14,394.51万元,占主营业务的收入分别为77%、60.85%、45.04%,是发行人的主要收入来源。

据披露,阳光精机自主研制的高线速多线切片机用高精高速主轴产品是第三代半导体碳化硅和光伏硅片切片机核心部件,采用了多种关键核心技术。

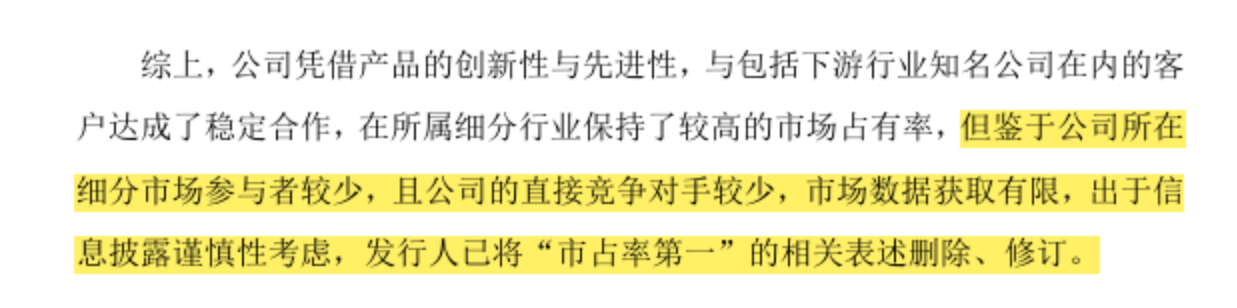

该产品首次在国内满足了40m/s以上高线速精密多线切片机的自主化设计要求,打破了国际垄断,填补了国内空白,实现了高线速高精数控多线切片机的国产化。2020年-2022年的市场占有率均为行业排名第一。

在首轮问询函中,北交所要求发行人说明“首次满足”“打破国际垄断、弥补国内空白、实现国产化”相关信息披露是否有客观依据。

阳光精机表示,上述评价引自2023年2月江苏省企业研发机构促进会组织7位行业专家进行科技成果评价意见;而对于“市占率第一”的描述,发行人回复:“出于信息披露谨慎性考虑,公司已将“市占率第一”的相关表述删除、修订。”

截至2023年末,阳光精机共有研发人员59人,大专及以上学历51人,仅有2名核心技术人员:一位是公司实控人、董事长兼总经理杨锦,一位是技术研发部研发顾问宋如英,于2015年退休,2021年阳光精机返聘。

从履历来看,杨锦1960年出生,高中学历,2019-2021年,成为公司技术部负责人、研发部负责人;宋如英1940年出生,毕业于天津大学,精密仪器工程专业,本科学历。历任洛阳轴承研究所一机部副总工程师、总质量师,无锡市第二轴承有限公司总经办总工程师等职。2015年退休,2021年被公司返聘,任技术部研发顾问、研发部研发顾问等职。目前,发行人两位核心技术人员年龄均在60岁以上,其中宋如英先生更是已84岁。

据于此,北交所在第二轮问询中,要求发行人结合2018年—2024年主要产品的研发历程,说明核心技术自主研发历程,牵头或核心参与人员的工作履历与学历背景情况,相关自主研发是否具有可持续性。

三、报告期内控制权变动,北交所关注商业合理性

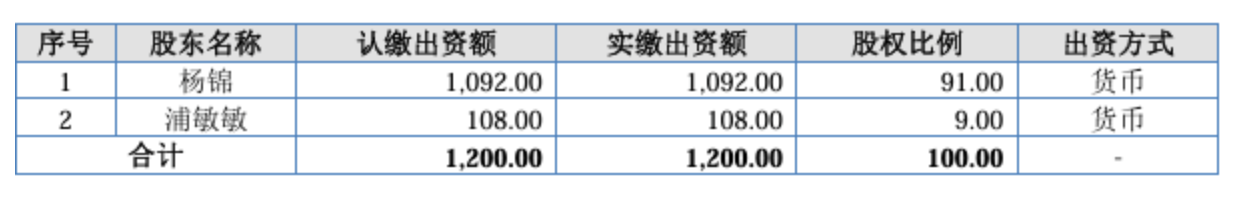

阳光精机的实际控制人为杨锦、浦敏敏夫妇,截至招股说明书签署日,杨锦及浦敏敏二人分别持有公司83.55%和8.26%的股份,合计持有公司91.81%的股份。

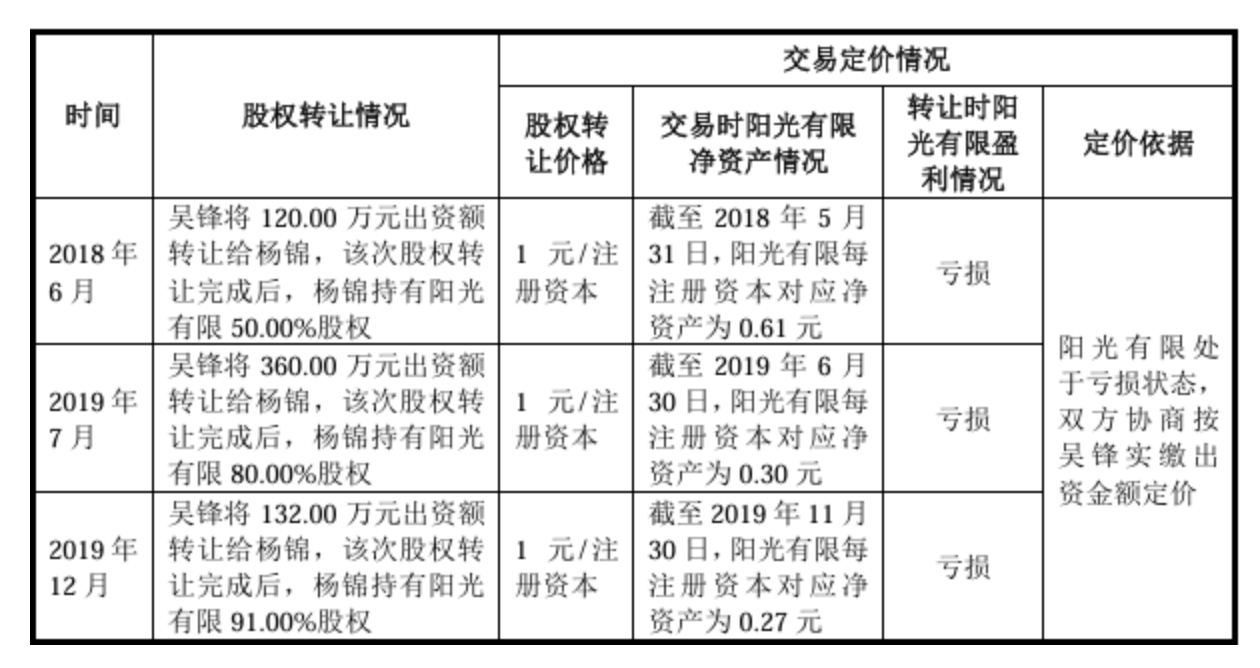

据披露,发行人在2018-2021年间存在两次控制权变动的情形。2018年6月-2019年12月,杨锦通过三次股权转让合计受让了吴锋持有的阳光有限51%股权,成为阳光有限实际控制人。报告期初至2021年10月,阳光有限实际控制人为杨锦。

2021年9月26日,由于股东伊少春有个人资金需求,遂将所持有阳光有限9.00%的股权按208.00万元(实缴出资为108.00万元)的价格转让于浦敏敏;2021年10月19日,阳光有限针对本次股权转让办理完毕工商变更登记手续,鉴于浦敏敏与杨锦为夫妻关系,因此当月起,阳光有限实际控制人变更为杨锦、浦敏敏夫妇。

据于此,北交所要求发行人就2019年、2021年连续发生控制权变动,是否符合发行要求作出进一步说明。

阳光精机表示:“公司在2023年12月29日获得了本次发行申报受理,距发行人最近一次控制权(2021年10月)变动已超过24个月,符合保持控制权稳定的条件要求。”

在第二轮审核问询函中,北交所要求发行人说明实际控制人杨锦从前实际控制人吴锋处,按照吴锋实缴出资金额并分三次受让其持有的阳光有限股权,相关定价是否公允合理,是否符合一般商业逻辑。

同时,北交所要求结合2021年公司业绩、产品、技术等各方面情况,分析说明伊少春对公司的估值判断,“基于个人资金需求”向杨锦的妻子浦敏敏以208万元转让其持有的公司9%的股权的商业合理性。

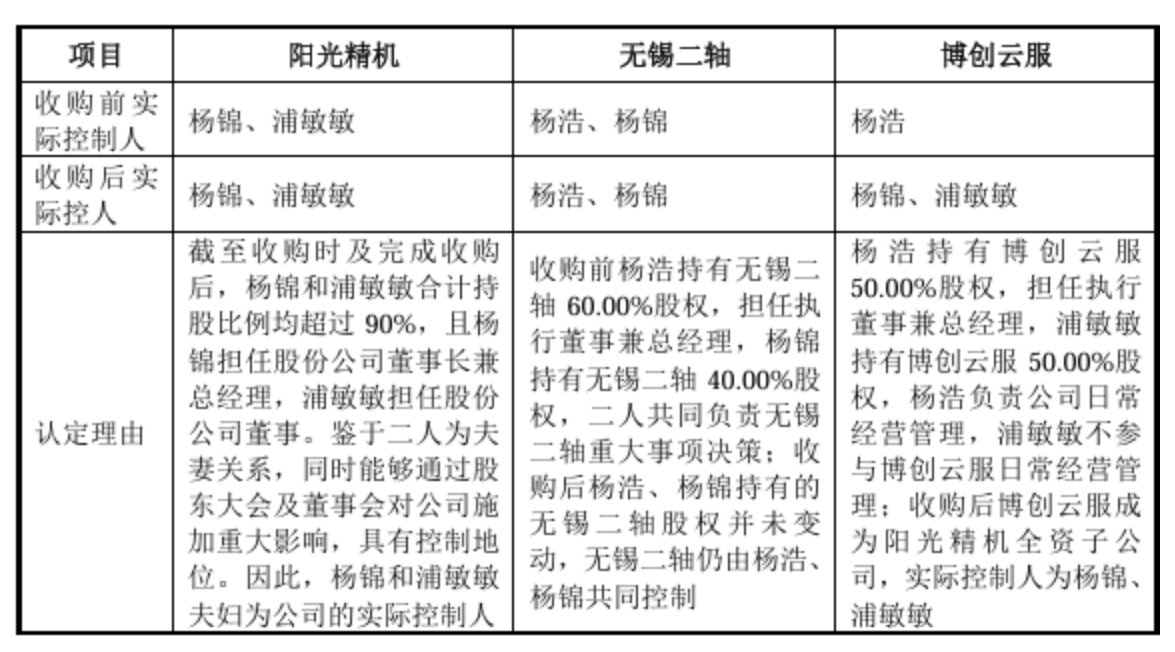

四、收购关联方资产,价格极低,却认定为非同一控制下企业业务合并

无锡二轴系一家专业从事精密轴承研发、生产和销售的公司,其实控人为杨锦、其子杨浩;博创云服主要从事主轴和精密轴承维修平台业务,其实控人为浦敏敏、其子杨浩。

2023年5月,公司收购关联方无锡二轴与精密轴承生产、研发相关经营性资产和博创云服公司100%股权,认定为非同一控制下合并,其中收购无锡二轴资产为业务合并。发行人收购无锡二轴资产的交易对价为3,832.47万元,其中存货为1,984.00万元,机器设备为1,848.47万元,商标及专利按0元定价转让。

收购前,公司主轴产品所用精密轴承或其半成品主要采购自关联方无锡二轴,收购完成后新增精密轴承研发、生产和销售业务。

据于此,北交所要求发行人说明收购无锡二轴资产是否构成业务合并,说明收购杨锦、浦敏敏夫妇及其子杨浩家族内部的相关企业及无锡二轴资产构成非同一控制下合并的合规性。

据回复,阳光精工收购无锡二轴轴承生产线资产的情况为购买原材料、在产品以及生产机械设备,符合投入要素;且无锡二轴生产、技术、经营管理人员等逐批转入新主体雨露精工,能够实施持续的运营过程。因此公司收购无锡二轴生产线资产虽然不具备独立产出的能力,但具有了投入和加工处理的能力,仍然属于业务合并。

而对于收购是否属于非同一控制下合并,发行人则给出了如下回复:

1、发行人、无锡二轴及博创云服合并前后并非受同一方或相同的多方最终控制

本次收购前后12个月,发行人实际控制人为杨锦、浦敏敏,无锡二轴实际控制人为杨浩、杨锦,其中收购前12个月内杨浩作为无锡二轴的执行董事兼总经理,负责无锡二轴的日常经营管理;收购前12个月内,杨浩作为博创云服的执行董事兼总经理,主要负责博创云服的日常经营管理,为博创云服的实际控制人,浦敏敏不参与博创云服的日常经营管理,收购后博创云服为发行人的全资子公司。

因此,发行人、无锡二轴及博创云服合并前后并非受同一方或相同的多方最终控制。

2、杨锦、浦敏敏、杨浩分别持有上述主体的股权均为本人真实持有,不存在股份代持

杨锦、浦敏敏、杨浩分别持有上述主体的股权均为本人真实持有,本次发行人收购博创云服100.00%股权及无锡二轴经营性资产,具有合理的商业理由,交易真实,不属于股份代持还原的情形,不属于基于家庭利益的统筹安排。

综上,发行人收购杨锦、浦敏敏夫妇及其子杨浩家族内部的相关企业及无锡二轴资产认定为构成非同一控制下合并合法合规,符合实质重于形式的原则。

后续,第二轮问询再度追问无锡二轴资产的公允性及业务独立性。阳光精工将收购后的无锡二轴业务交由子公司雨露精工运营。据披露,2023年5-12月,阳光精机新增的精密轴承业务实现收入1.12亿元,占全年营收的34.99%,子公司雨露精工营业收入1.26亿元,净利润3061.08万元。

有趣的是,相较于收购后的丰厚利润,无锡二轴被收购的交易对价略显便宜。根据第二轮问询函披露,发行人以现金方式支付交易对价3,832.47万元,其中存货为1,984.00万元,机器设备为1,848.47万元。也就是说,自2023年5月完成收购,承接无锡二轴资产的雨露精工当年就盈利3061.08万元,不到一年时间盈利就高于对价。

据于此,北交所要求阳光精工说明收购无锡二轴资产后轴承业务2023年5-12月净利润大幅高于无锡二轴2022年度全年净利润的原因及合理性;并结合上述情况说明收购无锡二轴相关资产时资产评估采用成本法而非收益法的原因及合理性、合规性。

根据第二轮问询函披露,报告期各期,发行人与无锡二轴共同客户的收入占比分别为67.60%、83.97%、85.85%、78.55%。其中,无锡市隆盛轴承有限公司为无锡二轴与发行人的共同客户和供应商,系发行人前五大供应商,该公司与无锡二轴各期资金往来金额较大、且资金流入和流出金额接近。

并且在资金流水核查中,发行人实际控制人等关联自然人与发行人供应商无锡市隆盛轴承有限公司实控人等存在大额资金往来,保荐机构核查存在个人间借款、转贷等情况。

据于此,北交所再度问询是否存在发行人关联方代垫成本费用的情况。

五、审计截止日后增资、分红

截止本次IPO申报前,发行人公开2023年半年度审计报告。根据招股书披露,自财务报告审计截止日后,阳光精工共发生两次股票定向发行、一次分红等重大期后事项:

2023年8月16日,公司以非公开定向发行方式向2名机构投资者发行67.4512万股人民币普通股,共募集资金1,999.93万元,用途为补充流动资金;

2023年9月21日,发行人派发现金红利1,999.52万元;

2023年11月13日,公司以非公开定向发行方式向3名机构投资者和1名自然人发行146.6666万股人民币普通股,共募集资金4,399.9980万元,用途为补充流动资金及偿还银行贷款。

据于此,北交所要求发行人说明在审计截止日后进行先后两次增资的合理性;说明发行人在申报前、审计截止日后分红的合理性。

1、先后两次增资的原因及合理性

(1)第二次定增

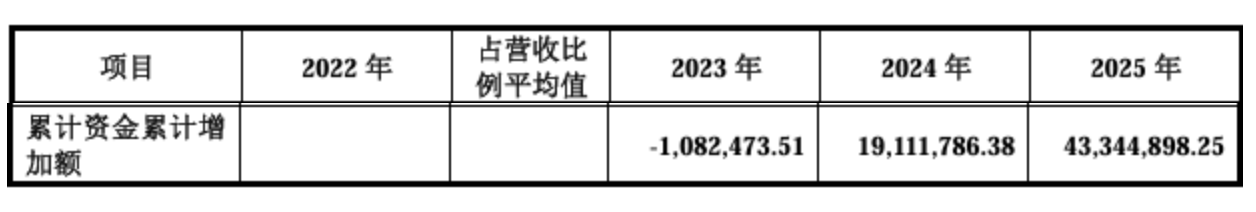

2020-2022年,发行人营业收入分别为5,337.25万元、17,322.07万元和22,009.93万元,2021年收入增长率为224.55%,增幅较大,2022年收入增长率为27.06%。出于谨慎性考虑,在预测未来三年(2023-2025年)营业收入增长时,采用20.00%作为发行人营业收入增长率的预测值。据此测算,发行人预计截至2025年末的流动资金缺口为43,344,898.25元。

发行人通过本次股票定向发行募集资金补充流动资金,可缓解规模扩张带来的营运资金压力,从而提高公司的资金实力,本次募集资金具有合理性。

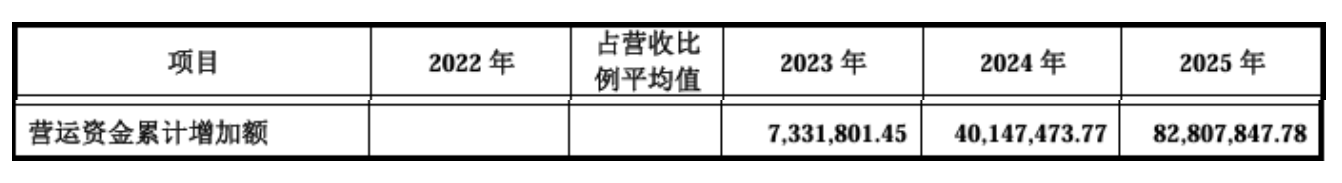

(2)第三次定增

审计截止日后的第三次定增源于2023年5月,发行人收购无锡二轴与轴承生产、研发相关经营性资产(由雨露精工承接)和博创云服100%股权后,发行人新增精密轴承产品,能够为发行人带来新的利润增长点,随着收购的交割完成以及雨露精工的逐步正式运营,在预测未来三年(2023-2025年)营业收入增长时,采用30.00%作为发行人营业收入增长率的预测值。据此测算,发行人预计截至2025年末的流动资金缺口为82,807,847.78元。

发行人通过本次股票定向发行募集资金补充流动资金,可缓解规模扩张带来的营运资金压力,从而提高发行人的资金实力,本次募集资金具有合理性;通过偿还银行贷款,可以增强抗风险能力,有利于发行人未来持续稳定的发展。

2、申报前、审计截止日后分红的合理性

阳光精机于2023年9月派发现金红利1,999.52万元,本次分红基准日为2023年6月30日,彼时发行人合并报表未分配利润为89,937,700.85元;2023年12月,发行人申报北交所IPO。

阳光精机表示:“发行人经营、现金流量及资产负债状况良好,具备现金分红条件。分红是给予股东合理的投资回报,可增强股东对公司未来发展的信心。根据首轮问询函披露,票据还原模拟后2023年发行人经营活动产生的现金流量净额为10,350,173.83元,经营活动产生的现金流量净额为正。”

同时,阳光精工就两次定增间进行分红作出进一步解释:“如上述回复所诉,经发行人测算,发行人预计截至2025年末的流动资金缺口为43,344,898.25元。2023年6月,发行人启动2023年第二次定增,因部分投资者内部决策流程较长,无法按期参与发行人2023年第二次定增,因此发行人于2023年9月又启动了2023年第三次定增。同时,发行人根据自身经营状况决定进行现金分红,因发行人分红基准日为2023年6月30日,并于2023年8月披露了2023年度半年度报告并启动了现金分红。基于上述原因,导致了发行人分红时间在两次定增之间。”

六、报告期内,存在转贷、票据使用不规范等财务内控不规范情形

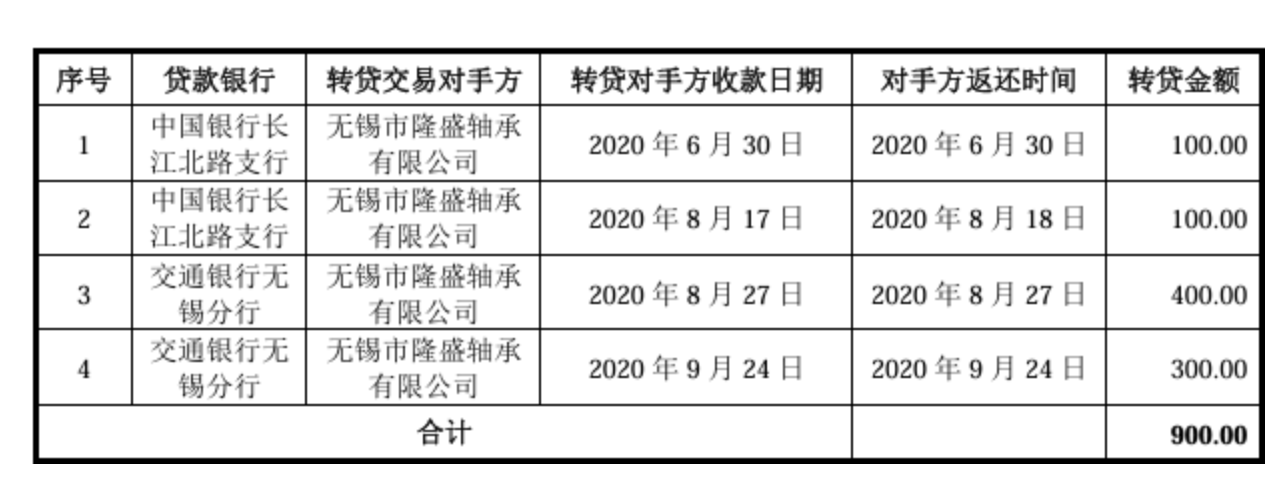

根据申请文件,发行人在报告期内存在转贷、票据使用不规范等财务内控不规范情形。2020年度,公司通过关联供应商无锡市隆盛轴承有限公司转贷获得银行贷款900万元。报告期内,公司与实际控制人杨锦、浦敏敏、伊少春存在资金拆借情形。

(1)转贷

发行人在实际经营过程中,因向供应商采购次数较多,故选择分批次支付采购款。但银行贷款的受托支付通常以单笔大额资金支付为主,从而与公司实际流动资金支付需求的多批次存在差异。为解决上述矛盾,阳光精工通过供应商转贷,集中取得流动资金贷款后,再分批逐步支付流动资金,具体情况如下:

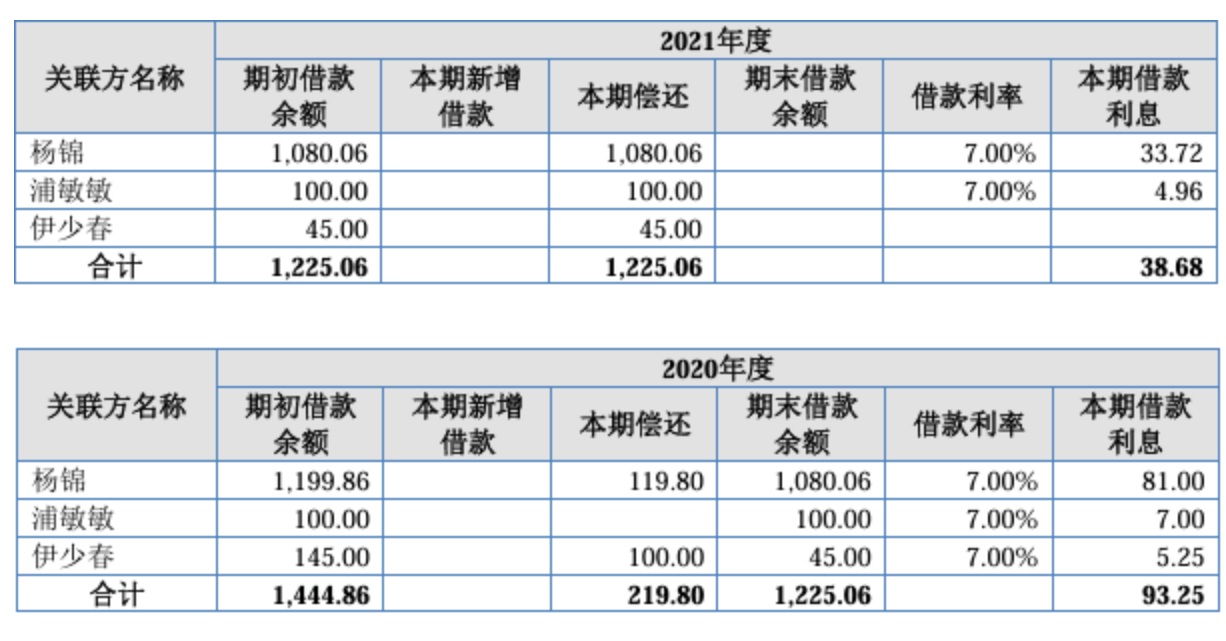

(2)关联方资金拆借

为满足业务规模扩张产生的资金需求,阳光精工曾向杨锦、浦敏敏、伊少春借款用于周转。报告期各期,公司向关联方拆借资金情况如下所示:

七、其他关注事项

1、环评批复与验收间隔时间较长

根据申请文件,发行人6000根电主轴项目于2018年10月23日获得环评批复,发行人于2023年2月28日完成了自主验收。从时间线来看,发行人在获得环评批复的后三年才完成自主验收。

据于此,北交所要求发行人说明前次环评批复与验收间隔时间较长的原因,是否存在违反环保要求违规生产的情况,是否构成重大违法行为。

据回复,发行人年产6000根电主轴项目在取得环评批复后开工建设并完成了配套环保设施建设,但因发行人相关主管人员对于法律法规理解不够透彻,未及时对配套环保设施进行竣工验收并编制验收报告,导致发行人取得环评批复时间与办理验收时间间隔较久。

发行人年产6000根电主轴项目在配套环保设施未经验收情况下已投入使用,不符合《建设项目环境保护管理条例》的规定。发行人针对上述瑕疵情形积极进行整改,发行人已对现有环境保护设施进行验收并编制了验收报告。

根据无锡市新吴区生态环境局、无锡市新吴区人民政府旺庄街道办事处于2024年3月26日出具的证明文件,确认公司年产6000根电主轴项目取得了环评批复并完成了自主验收,符合相关法律法规的要求,上述项目建设运行过程中未发生环境污染,项目建设、运行、验收等过程中不存在重大违法违规行为。

2、生产经营场所以租赁为主

根据申请文件,公司不存在自有房屋建筑物,以租赁方式经营。发行人存在向无锡二轴转租厂房又向无锡二轴承租厂房的情形。请发行人列示租赁房屋的出租人、面积、年租金、租赁期限,说明租赁房产是否已备案,是否存在房屋或土地的瑕疵、争议、纠纷,是否可能导致发行人丧失生产经营场所,对持续经营能力产生重大不利影响。

3、重新披露新客户开拓相关数据

发行人在首轮问询回复中披露,报告期各期,新增客户收入金额分别为17,156.94万元、21,894.53万元和20,105.32万元,新增客户收入占当期营业收入的比例分别为99.05%、99.48%和62.91%,新增客户主要以晶盛机电及其子公司为主,公司向晶盛机电及其子公司销售收入占当期营业收入的比例分别为60.82%、79.30%和40.91%。

请发行人说明对新增客户的界定是否有误导投资者的风险,重新回答首轮问询关于“发行人新客户开拓的效果”相关问题,准确客观体现报告期各期新客户开拓情况。

相关新闻