“地产教父”出局后,万通快把自己玩“残”了

进军光通信,股价先跌停!如此反常的走势,为啥?

11月27日,万通发展发布公告,拟收购索尔思光电不低于51%的控股权,收购完成后,公司将控股索尔思光电。一家老牌房企,一脚大步踏进当下“火爆”的光通信行业,不料引发各方关注。交易所第一时间发出问询函,直接发问是不是“炒概念”“蹭热点”!

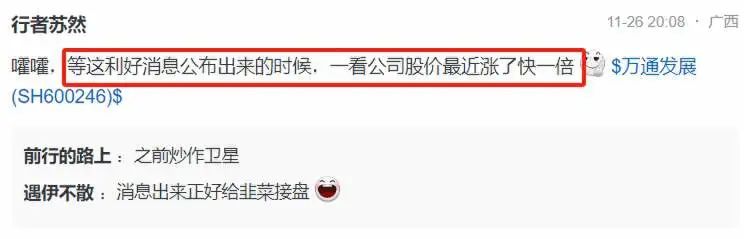

投资者更是纷纷质疑内幕消息提前泄露!因为消息公布前,股价已经大涨了81%!

然而,我们通过深挖,发现本此事件背后竟疑点重重。

此外,网友也十分好奇,万通发展作为中国地产开拓者之一,何以着急转型光通信?这背后的故事又是相当精彩,最值得一提的便是昔日盟友内斗,大名鼎鼎的“地产教父”冯仑被踢出局。冯仑出局之后,万通发展先后转型,但效果一言难尽,其大股东也在一次次试水中陷入了资金困局。

(万通发展日线图)

1

跨界收购,交易所问询,独董反对

11月27日,万通发展股价开盘后,直接被打到跌停板。然后下午两年半,突然打开跌停,并迅速翻红。然后,又在强大的卖盘压力下,最终“躺”在了跌停板上。这样的走势,看得人心惊肉跳!

据第一财经以投资者身份致电万通发展证券部,工作人员表示,股价波动公司无法控制,近几年公司持续尝试转型。目前相关收购事项仍在持续推进,公司会努力朝看好的方向前进。

然后,事实可能并没有这么简单!

11月26日晚间,万通发展一口气发布了9条公告。主要内容是公司“拟收购索尔思光电不低于51%的控股权”的事项,并且公司拟向目标公司子公司提供等值5000万美元的人民币可转债财务资助!

从二级市场看,公司股价在披露公告前三十个交易日涨幅偏离值累计达81.79%,似乎消息早已被泄露!雪球网上,投资者对此也是颇多质疑!

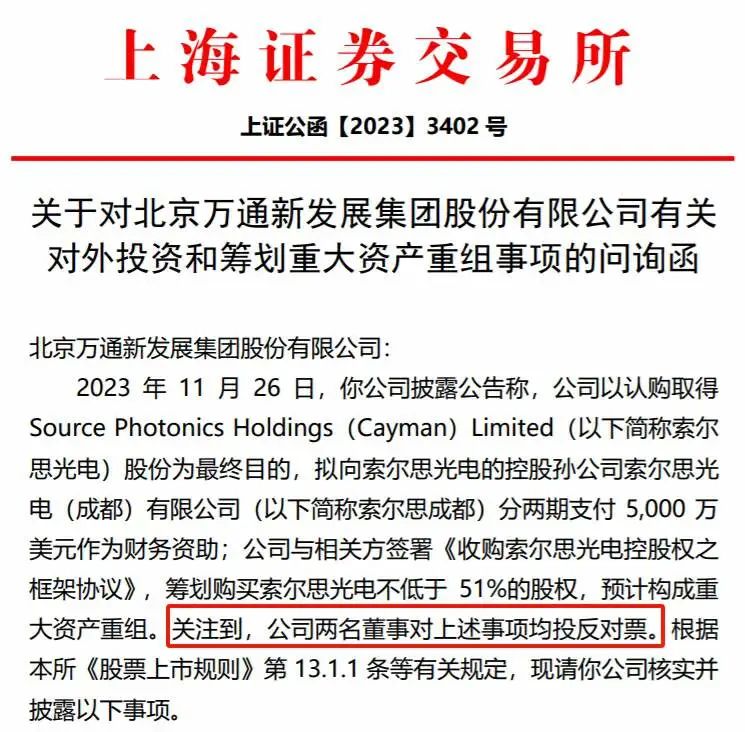

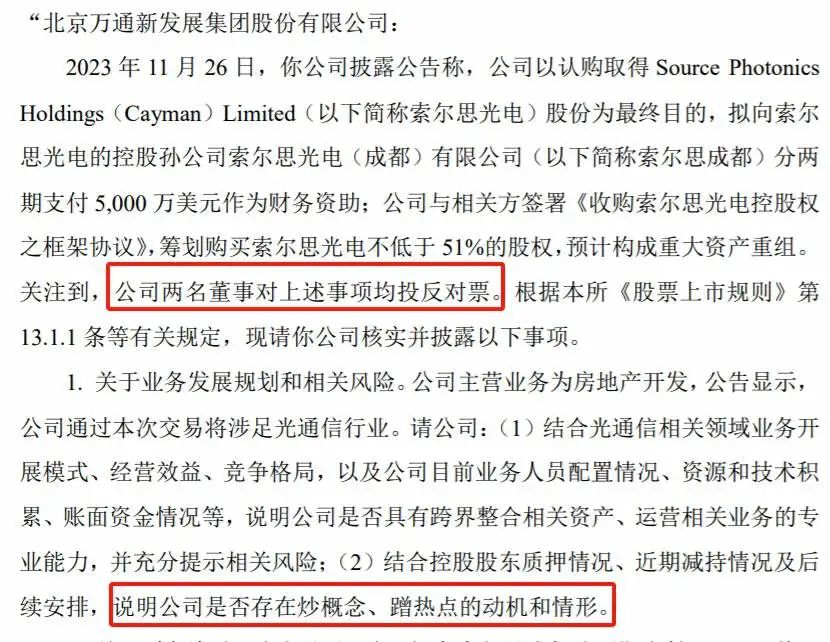

就在当天,上交所紧急发来关注函,直指四大问题:一是涉足光通信行业的风险情况;二是对外财务资助的风险问题;三是两名独立董事投反对票的情况;四是内幕消息是否提前泄露的问题!

根据公司公告,董事鲜燚、杨东平就公司《关于对外投资暨提供财务资助的议案》和《关于签署<收购索尔思光电控股权之框架协议>的议案》投反对票,理由系相关事项为重大的潜在现金投资,但审阅议案时间有限。

结合这些信息,我们似乎可以看到:对于如此重大的投资决策,万通发展似乎“急于”通过投资议案,导致董事们无法做出正确判断。

这背后,隐藏着怎样的问题呢?

资料显示,索尔思光电主要通过控制的下属企业开展主营业务,主要产品包括光芯片、光组件和光模块,已批量出货多款光通信用光芯片,应用于自产的不同传输速率光模块产品。芯片、光通信当下属于备受A股市场关注的热门概念。此番收购,交易所的问询函直接发问——“是否存在炒概念、蹭热点的动机和情形”!

其实,索尔思光电其实是A股的“老熟人”了,曾被多家企业“蹭”过。

6月20日,华西股份紧急发布股票交易异常波动公告。公司披露,截止6月30日,公司通过控制的合伙企业上海启澜企业管理咨询合伙企业(有限合伙)持有索尔思光电28.17%的股份。不过,索尔思光电对华西股份2022年业绩影响只有2930万元。因为“光通信”概念,华西股份股票遭遇“爆炒”(如下图)。

前不久,11月7日上市公司豪美新材宣布以每股2.6179美元向索尔思光电进行D轮投资,投资金额为4,000万美元,可转债行权后取得索尔思光电15,279,422股股份,投资完成后约占索尔思光电5.79%股权。受此利好消息,二级市场上,豪美新材更是“连续6个涨停板”(见下图)。

由此可见,但凡沾上“索尔思光电”的A股企业,都不免引发股价的大涨。

这难道就是索尔思光电这次又被万通发展“看上”的原因?

2

创始团队套现,但要劳动5年

根据万通发展的公告,公司拟以现金方式收购标的公司员工股份激励计划(简称“ESOP”)所持有的标的公司权益的37.6655%,以及其他各方股权,合计不低于标的公司51%的控股权。

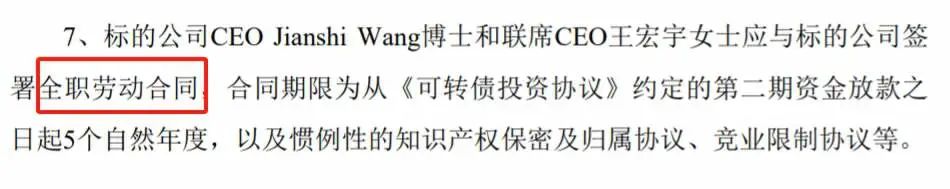

也就是说,如果上述收购完成,首先是一大批前期机构实现了套现,其次是公司的员工持股计划ESOP实现了套现(不过有一定的业绩附加条件),最重要的是,公司的两个核心人物JianshiWang和王宏宇也套现了。当然了,为了绑定这二人,根据协议,他们将成为高级“打工仔”,“被迫”给万通发展至少打工5年...

为何一个创始团队急于套现的公司,竟成了A股香饽饽?

资料显示,索尔思光电2022年末总资产约3.19亿美元,净资产约1.24亿美元;2022年度实现销售收入2.26亿美元,净利润约2,680万美元。根据公告,索尔思光电的投资前估值为6.2亿美元。那么照此计算,索尔思光电的静态市盈率仅23倍!

确实不怎么贵!又是热门行业,难怪引发A股公司哄抢...

然而,事情背后,可能还有其他秘密。

3

中国地产开拓者之一,何以至此?

万通发展这几年,主业发展并不好;多元化的转型,又没啥成绩。更可怕的是,大股东深陷资金链危机。

万通发展,曾经叫万通地产,这家企业的渊源,最早可以追溯到当年由“王功权、冯仑、刘军、王启富、易小迪、潘石屹”六君子创立的万通品牌。作为中国房地产的开拓者之一,万通地产曾在2006年创下过中国房地产盈利十强房企的战绩,风风雨雨走过了20多年。

(万通六君子,图片来源:百度百科)

在万通发展的官网,公司详细梳理的万通的历史沿革——从冯仑等六君子创立万通品牌,万通六君子分开创业,再到冯仑与王忆会合作开发地产,再到冯仑全部退出万通。

2011年开始,在冯仑的主导下,万通地产开始向商用物业转型,不过转型效果不佳。2014年,冯仑与王忆会矛盾公开化,并改组了董事会,冯仑被边缘化。2015年,王忆会成为公司实际控制人,冯仑也“顺利”出局了。

王忆会控制下的万通地产,依然延续了冯仑的转型思路,继续收缩房地产主业,疯狂投资“新经济”。其中,2015年的转型方向为“互联网+文娱”,2018年则为新能源电池“星恒电源”,不过均无疾而终。2020年,万通地产正是更名为万通发展。2022年,万通发展将目标瞄准通讯与数字科技赛道,连续投资多家相关企业。

这几年转型效果究竟如何?

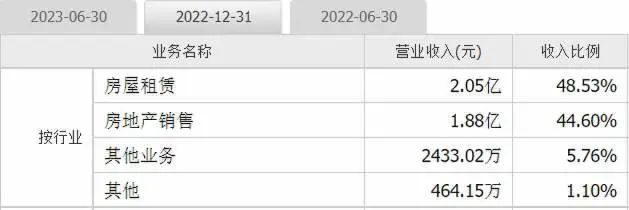

财报显示,2022年万通发展业绩大幅下滑并亏损,亏损额超过3个亿,今年前三季度颓势延续,实现营业收入3.6亿元,亏损1.7亿元。根据2022年年报,万通发展除了主业房屋租赁、房地产房地产销售外,其他业务收入不到3000万,收入占比仅6.8%。

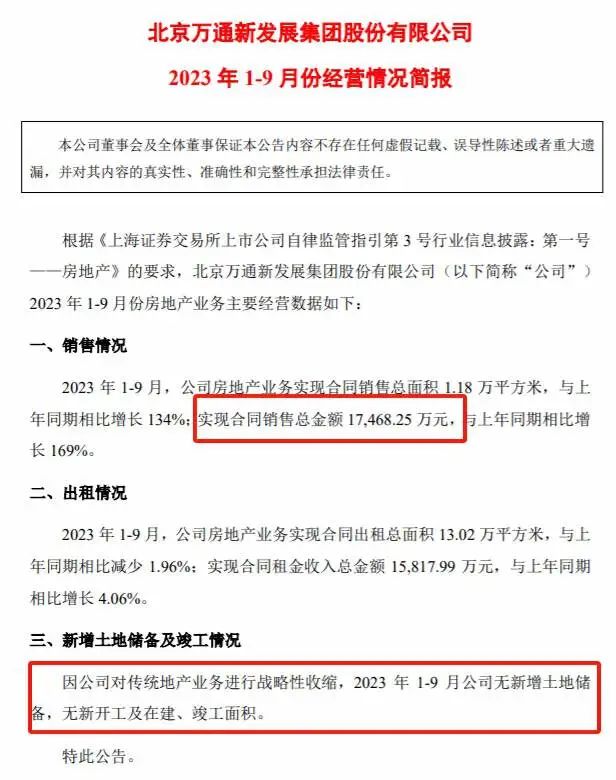

作为曾经叱咤风云的开发商,万通发展今年1-9月房地产销售金额仅1.7亿元,且无新增土储及新开工及在建竣工面积。在房地产领域,万通算是彻底不想玩了。

4

大股东资金链告急

如果万通发展只是一家房地产开发企业,那么在当下的市场环境下,估值必然会受到无情的打压。如果“傍”上了光通信等热门行业,可能就不一样了。急于蹭热门概念的背后,可能是大股东的资金链可能已经快“揭不开锅”了。

为了“搞钱”,大股东已经玩出了多种“花样”。

操作一:质押率高达94.74%

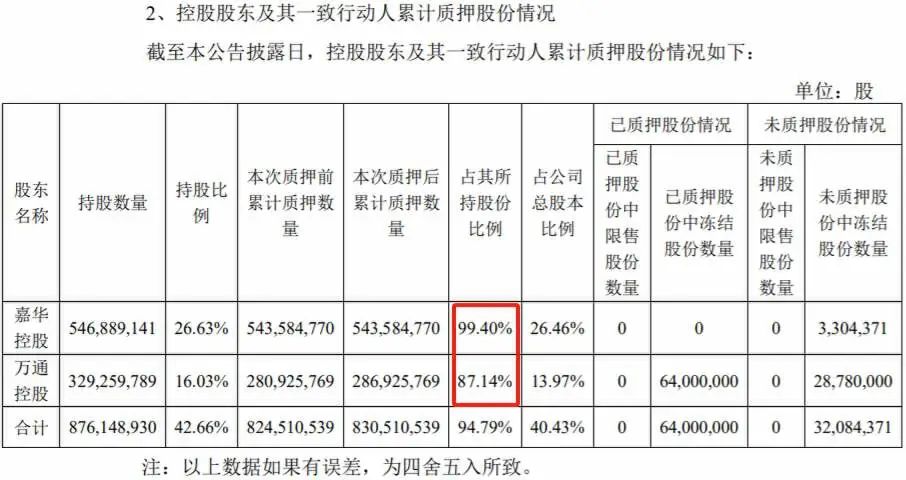

截止到11月27日,控股股东嘉华控股和万通控股二者合计持有8.76亿股,占上市公司股份比例为42.66%。不过,已经有高达94.74%的持股已经被质押。

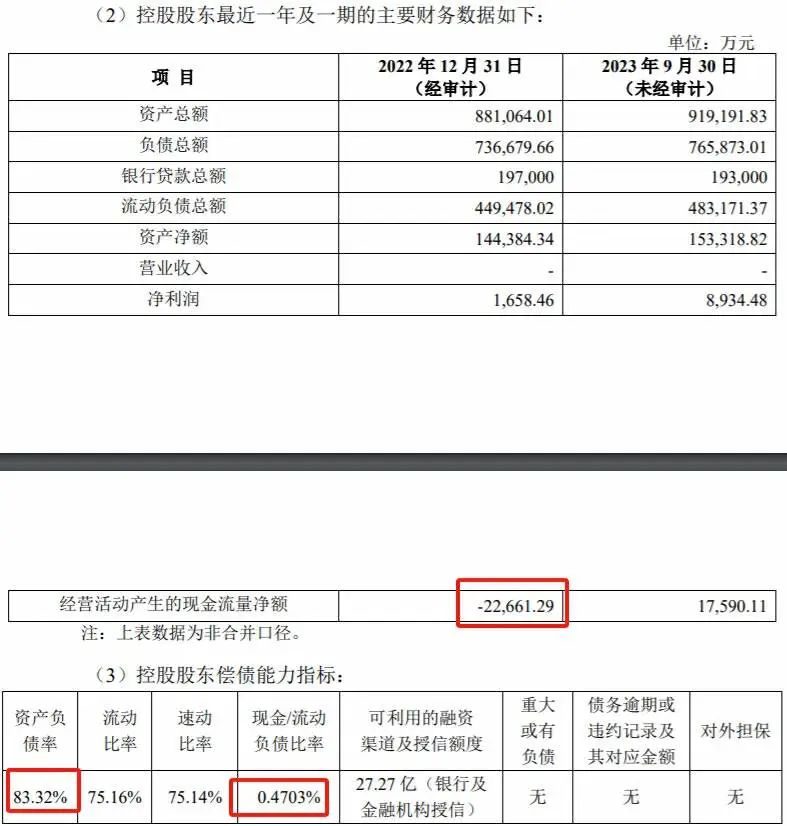

根据此前的公告,截至2022年三季度末,嘉华控股负债金额高达73.29亿元(其中银行借款20亿元),负债率达到83.6%。而根据最新披露的控股股东财务状况,实在不容乐观,资产负债率高达83%,现金/流动负债比例为0.47%(现金几乎枯竭),去年经营活动现金流为-2.26亿元。

从二级市场走势来看,在10月份大涨之前,万通发展股价持续的下跌。这将导致大股东质押的股票处于危险之中,因此,大股东有做高股价的原生动力。

操作二:把质押的股份转让了

9月11日,万通发展公司:公司控股股东嘉华控股与北京昊青财富投资管理有限公司签署协议,嘉华控股将把已经质押给浙商银行北京分行的102,910,000股万通发展股份以5.04元/股的价格转让给对方,占上市公司总股本的5.04%。截止目前,上述股权已经完成过户。

操作三:大股东多次直接减持万通发展的股份

嘉华控股的资金链危机,可能和多重原因有关:一是主业不振,二是多元化失利,三是深陷多起合同纠纷案件。

2021年3月23日,证券时报曾报道,嘉华控股涉嫌高利转贷,被公安机关立案侦查了。3月24日,万通发展进行了辟谣,当日股价依然暴跌8.55%。原因是嘉华控股涉嫌与北京和祥恒房地产开发有限公司借款合同纠纷案件。

另外,嘉华控股和中融信托还有约14.08亿元的合同纠纷。这也导致万通控股持有的上市公司6400万股股权被司法冻结。至今,该纠纷依然没有一个结果。

万通发展,是否涉嫌内幕交易?又该何去何从?

相关新闻